昨日,DPC Dash(达势股份)披露初步招股文件,这家达美乐在华独家特许经营商公司计划在港交所上市。彭博去年10月曾经引述市场消息指,该公司的IPO或能集资1亿美元。

达美乐比萨商标和相关知识产权,由美国公司Dominos IP Holder LLC拥有,并授权达势股份方面在中国大陆和港澳地区使用。总特许经营协议的有效期至2027年6月1日止,并可在符合特定条件的情况下续期两个10年期。外方,也就是全球特许权授予人Dominos Pizza, Inc.为全球最大的比萨公司,截至2022年1月2日,于全球90多个市场拥有超过1.88万家门店。

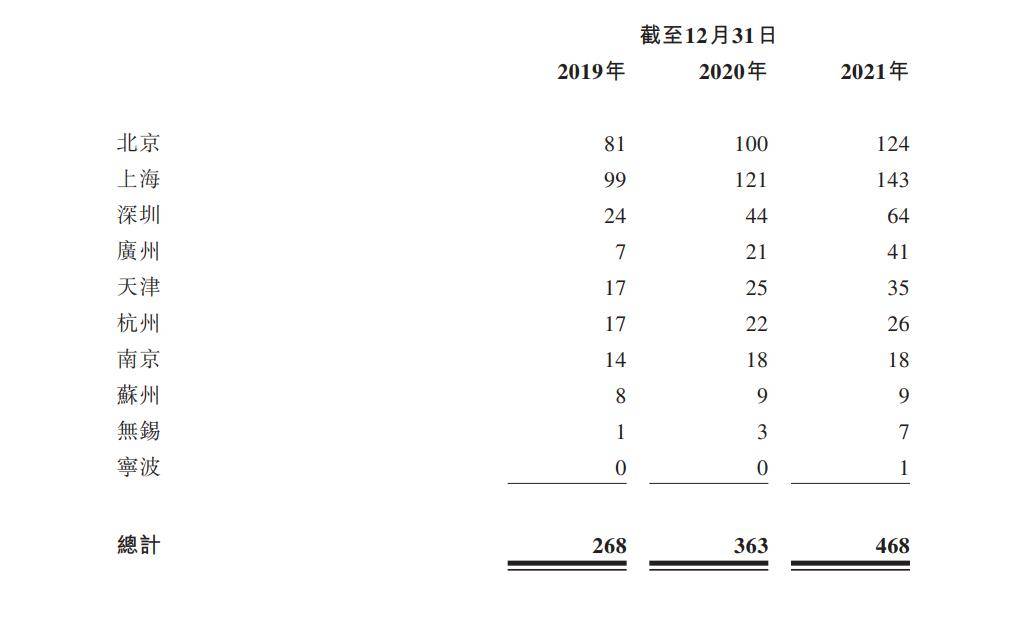

2019年至2021年,达美乐门店数目从188家增长至468家,增长149%。截至最新统计,该数字今年已增长到485家(下表为门店分布情况)。

和其他连锁餐饮一样,公司将同店销售增长(SSSG)视为衡量现有门店运营水平的关键绩效指标。截至2019年、2020年及2021年,分别实现7.3%、9.0%和18.7%的同店销售增长,期间每个季度实现正的同店销售增长。

由于达美乐的业务主要做外送,达势股份的整体财务表现在疫情的背景下保持了相对的弹性,总收益及同店销售每年均有所增长。由于临时封控及出行限制,自2022年3月中旬以来,该公司在上海及深圳的一些门店的运营受到不利影响。

答案是还没有。2019年、2020年及2021年,达势股份产生的净亏损分别为1.816亿元、2.741亿元及4.711亿元,能够正常的看到由于快速扩张下,亏损有所扩大,以及资本的耐心。

不过,该公司在去年录得了正的门店EBITDA或2.422亿元,相应的利润率为15%,这在某种程度上预示着在门店层面依然有不错的盈利能力。该公司表示,盈利的能力受多种因素影响,包括能否从现有门店扩大销量、通过提升运营效率以具有成本效益的方式持续扩大收益及客户群。

目前,达美乐门店的平均面积为124平方米,店内的平均座位数为28个。各门店通常配备20至30名小组成员,包括管理人员、员工及骑手。

就兴建时间及成本而言,建立一家标准的达美乐比萨门店耗时4至6个月,视乎各门店的规模及位置而定,每家门店的估计平均投资所需成本约为150万元,

在2021年,每家门店平均日销售额为10692元。如果门店开在北京及上海,平均日销售额为12781元。订单数方面,去年每家门店平均日订单量为118笔,在北京上海是138笔。平均每笔订单约消费90.5元,北京上海为92.6元。

于往绩记录期间,达势股份所开设的大部分门店的首次收支平衡期间为一至三个月,而门店的一般现金投资回报期为三至四年。在北京上海,门店录得一般首次收支平衡期间为一至两个月,一般现金投资回报期为两至三年。

在菜单方面,目前中国门店是统一菜单,包括了比萨(有各种各样的饼底及配料,全国超过30种比萨)、意面和焗饭、配菜、甜点、饮料及汤。

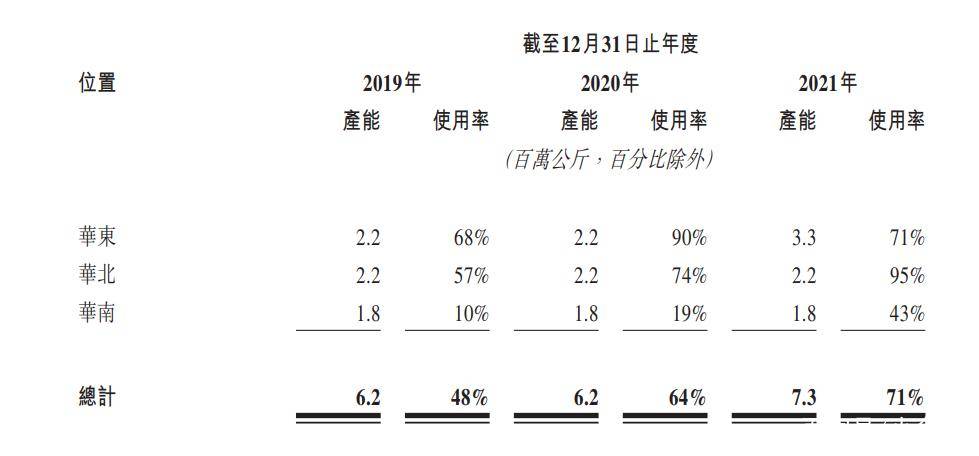

门店需要较少劳动力,可使用中央厨房提供的半加工食材更快速准备食品。中央厨房为350公里半径内的达美乐比萨门店提供服务,目前全国共有三个(下表为其产能利用率)。在评估新店的选址时,靠近中央厨房是一项重要的考虑因素。

虽然没透露每家店的外送单量情况,不过在2021年,达美乐超过73%的销售额来自外送订单,高于约49%的行业中等水准。这些外送订单,平均要在23分钟完成,以达到公司的承诺。

根据达美乐的分析,中国比萨市场的进入壁垒依次为品牌知名度、可以有明显效果地管理供应链、能提供无缝配送体验、科技投资、能维持标准化及监管合规、能维持增长和可观的经济效益。

配送服务,是达美乐的一大亮点:该品牌向客户提供从下单开始起计30分钟必达的承诺,并声言是国内唯一所有渠道都能实现这一服务的比萨公司。

该公司要依靠专职骑手来完成外送订单,包括那些在自有的线上渠道和第三方线上渠道上下达的订单。由于绝大部分顾客通过数字渠道订餐(2021年销售额占比98.3%),技术基础设施对业务至关重要,该公司采用自主研发的私有云解决方案与第三方云服务提供商一起处理部分客流量问题。

另外,该公司去年曾经委托弗若斯特沙利文进行消费者调查,(该项调查在北京和上海大约600名参与者中进行,包括线上调查和问卷调查),指其比萨在口味上“获受访者最高的评价”,同时这些受访者也指其“比萨最具创新性”以及在比萨品牌中“被评为性价比最高”。

最后,值得一提的是其经济模式。 在前端,门店专注于通过在线渠道为外送客户提供服务,这致使门店位置高度灵活(便于开设新店)以及门店规模紧 凑(降低了租金及翻新成本);在后端,门店由中央厨房和供应链支持,这使每家门店的设备需求最小化,以此来降低了初始投资所需成本。该公司认为,该模式具有扩展性及复制性。

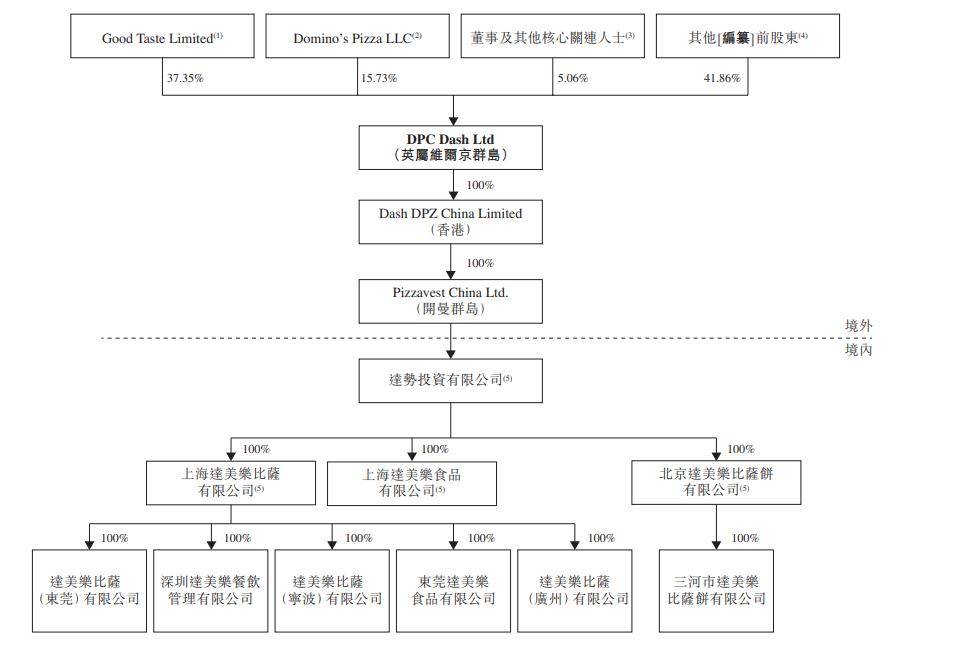

对于GTL,最新披露的文件指它由酌情家族信托的受托人最终全资拥有及控制,公司董事兼副主席James Leslie Marshall为保护人、酌情受益人及受托人的董事。Marshall是Berge Bulk Group的创始人,后者是知名的新加坡干散货轮船公司。

在董事会层面,目前该公司有一名执行董事,五名非执行董事,以及三名非执行独立董事。

其中,44岁的王怡(Aileen Wang)是执行董事兼首席执行官,主要负责公司的整体战略规划及业务方向。她的主要履历来自任职8年的麦当劳中国,最后在2017年5月担任麦当劳中国的特许经营副总裁。在加入麦当劳前,她曾经在麦肯锡任职。

在高管团队中,也有麦当劳“老将”。例如,49岁的首席运营官钟军曾经担任麦当劳广州市场总经理。此外,其他高管均有外企背景,如CFO吴婷曾经任职Mogu、中信里昂证券等;首席绩效官徐歆奕曾任可口可乐企业管理(上海)有限公司的首席财务官,首席营销官王毓璟曾在雅诗兰黛任职。

达势股份首先提及的是快速加速门店数量。该公司称,这不仅将增加门店的绝对数量,也将开发新门店模式(如仅提供外带及外送服务的门店),并预期这些新门店模式将更小且较适合堂食客户的门店有更灵活的位置,从而使租金、装修及经营成本有所减少。

值得注意的是,该公司表示,随着增加门店网络的密度,已经采取一定的措施防止现有门店与新店之间的分流,特别是在份额更稳定的北京及上海。鉴于30分钟送达保证,其将30分钟半径范围内的门店重叠程度降到最低。

此外,该战略还包括推广品牌和提升客户忠诚度、进一步提升技术优势、完善以比萨为主的菜单,提高配送领导地位,等等。

如果成功上市,集资将于未来两年用于扩张的门店网络,和需要时装修现有门店及提高中央厨房的利用率。

具体来讲,达势股份计划于2022年及2023年在邻近位于华北、华东及华南的三个现有中央厨房及将开设新中央厨房的城市开设120至180间门店。此外,还将提升技术能力和一般企业用途。

根据估算,2022年及2023年开设新店的计划投资所需成本将分别约为1.8亿元、2.7亿元。

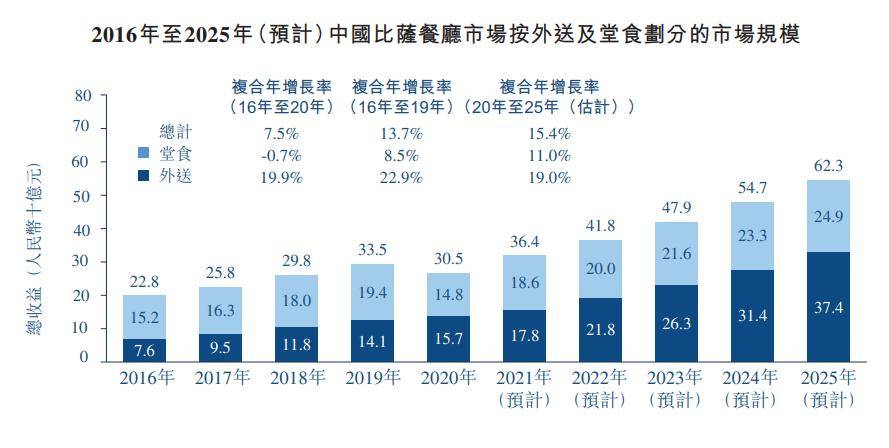

根据预披露文件,该公司称2016年至2019年,中国比萨市场收入规模从228亿元增长至335亿元,复合年增长率为13.7%, 预计2025年将达623亿元。

该公司引述市场调查与研究数据表示,中国城市化水平提升、中国消费者可支配收入增加以及消费者(尤其是中国年轻一代消费者)对西餐接受程度逐步的提升,推动了中国比萨市场的增长。下图显示了2016年至2025年中国比萨市场按收入计的市场规模。

值得留意的是,该公司强调,由于比萨很适合外送,中国比萨市场预计今年外送将超过堂食,预计未来5年内外送会占大部分收益。其中,2020年中国外送比萨市场的规模有157亿元,2025年预计会增长至374亿元。

在市场方面,2020年一线和新一线城市创造了中国比萨市场65.9%的收益。未来,中国比萨市场预计仍将集中在一线年将占中国比萨市场总量的59.2%。

同时,市场之间的竞争也是激烈的。达美乐认为,中国比萨市场在食品安全质量和口味一致性、物超所值、客户服务、门店位置、优质食材供应、外送、外带及堂食服务的可获得性及质量、品牌认知度等方面竞争激烈。

根据其提供的数据,达美乐在2020年的市场占有率(按收益计算)为3.6%,较第一位的39%差距明显,但接近第二位的5.6%。该公司表示,长远而言,希望能干到第一位,但是没有同时给出时间表。